luffy虚拟货币

在公开科创板IPO计划18个工作日后,6月1日晚间,中芯国际集成电路制造有限公司公布,有关建议进行人民币股份发行的申请文件已获上海证交所确认受理函件。公司强调,人民币股份发行须获得必要的监管批准,并且可能会或可能不会进行。

若成功实现科创板IPO募资,中芯国际将实现‘A+H’两地上市,成为首家已在境外上市红筹回A企业。受多重利好影响,6月1日当天,中芯国际港股开盘大涨,全天涨幅7.96%,收盘价18.18元。

据了解,中芯国际计划融资金额200亿元,保荐机构为海通证券和中金公司。

5月31日,中芯国际港股发布公告,其股东大唐电信科技产业控股有限公司以及国家集成电路产业投资基金股份有限公司均表示,将放弃人民币股份发行的优先认购权。

中芯国际透露,大唐及国家大基金的联属公司正考虑以战略投资者身份参与其人民币股份发行。

6月1日,中芯国际还在上海召开股东大会,审议通过了人民币股份发行相关议案(赞成票数占比98.13%,反对票数为1.87%)。

中芯国际是在5月6日签署的《中芯国际集成电路制造有限公司与海通证券股份有限公司首次公开发行股票并上市辅导协议》、《中芯国际集成电路制造有限公司与中国国际金融股份有限公司首次公开发行股票并在科创板上市之辅导协议》。

5月5日,中芯国际从美股退市将近一年之后宣布,4月30日公司董事会通过决议案批准建议进行人民币股份发行、授出特别授权及相关事宜,待股东特别大会批准以及必要的监管批准后,公司将向上海证交所申请人民币股份发行。

据当时披露,此次拟发行的人民币股份的初始数目不超过16.86亿股股份,占不超过2019年12月31日已发行股份总数及本次将予发行的人民币股份数目之和的25%。就不超过该初始发行的人民币股份数目15%的超额配股权可被授出。人民币股份将全为新股份,并不涉及现有股份的转换。

中芯国际本次拟在上海证券交易所科创板发行的股票面值为0.004美元并以人民币为股票交易币种进行交易。

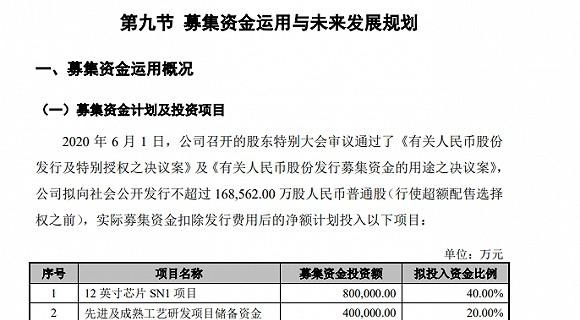

招股书强调,中芯国际实际募集资金扣除发行费用后的净额计划投入以下项目:

其中,12英寸芯片SN1项目的募集资金投资额为800,000.00万元,用于满足建设1条月产能3.5万片的12英寸生产线项目的部分资金需求,生产技术水平提升至14纳米及以下;先进及成熟工艺研发项目储备资金项目的募集资金投资额为 400,000.00万元,用于工艺研发以提升公司的市场竞争力。

此外,招股书还强调了中芯国际可能面临的以下风险:

美国出口管制政策调整的风险

招股书指出,2019年5月,美国商务部将若干中国公司列入“实体名单”;2020年5月, 美国商务部修订直接产品规则(Foreign-Produced Direct Product Rule),据此修订后的规则,若干自美国进口的半导体设备与技术,在获得美国商务部行政许可之前,可能无法用于为若干客户的产品进行生产制造。

上述修订的规则中,仍然有许多不确定的法律概念,其具体影响的程度,目前尚未能准确评估。上述中美经贸摩擦等相关外部因素,可能导致公司为若干客户提供的晶圆代工及相关配套服务受到一定限制。公司可能面临生产受限、订单减少的局面,进而对公司的业务发展和经营业绩产生不利影响。

贸易摩擦的风险

招股书指出,报告期内,公司来自中国大陆及香港以外的国家和地区的主营业务收入占比分别为 52.74%、40.91%及 40.61%,其中来自美国的主营业务收入占比分别为40.01%、31.61%及 26.36%。同时,公司主要材料及设备供应商多数为境外公司, 分别来自于日本、韩国、荷兰、美国等国家。

未来,如果相关国家与中国的贸易摩擦持续升级,限制进出口或提高关税, 公司可能面临设备、原材料短缺和客户流失等风险,进而导致公司生产受限、订单减少、成本增加,对公司的业务和经营产生不利影响。

原材料和设备供应的风险

集成电路晶圆代工行业对原材料和设备有较高要求,部分重要原材料及核心设备在全球范围内的合格供应商数量较少,大多来自中国境外。

未来,如果公司的重要原材料或者核心设备发生供应短缺、价格大幅上涨, 或者供应商所处的国家和地区与中国发生贸易摩擦、外交冲突、战争等进而影响到相应原材料及设备的出口许可,且公司未能及时形成有效的替代方案,将会对公司生产经营及持续发展产生不利影响。

研发风险

多年来,公司坚持自主研发的道路,进一步巩固自主化核心知识产权,并致力打造领先于国内乃至国际同类应用的技术平台。

招股书指出,报告期内,公司研发投入分别为357,607.78万元、447,090.01万元及474,445.66 万元,占营业收入的比例分别为16.72%、19.42%及21.55%。如果公司未来技术研发的投入不足,不能支撑技术升级的需要,可能导致公司技术被赶超或替代,进而对公司的持续竞争力产生不利影响。

毛利率降低的风险

招股书指出,公司综合毛利率分别为24.76%、23.02%及 20.83%,其中,集成电路晶圆代工毛利率分别为24.96%、17.31%及19.52%,2018年度存在一定下降,主要系2018年下半年集成电路行业景气度下降所致。面对全球宏观形势的 波动,公司于 2019 年优化了产品结构,提高了产能利用率,使得当年毛利率有所回升。

未来,如果集成电路行业整体情况发生不利变化、境内外客户需求未达预期从而影响到公司产品的销量及价格、或者主要原材料价格大幅上涨、公司加速产能扩充,以及先进制程产线的投产,将使得公司一定时期内折旧费用占比大幅增加。同时,公司在未来短期内可能面临毛利率波动的风险。

业绩波动风险

公司营业收入分别为2,138,982.24万元、2,301,670.68万元及2,201,788.29万元,扣除2019年转让LFoundry的影响后,各期收入分别为1,984,881.56万元、2,154,522.79万元及2,132,908.83万元。但公司研发投入及新产线投产后的折旧费用较高,使得归属于母公司股东的净利润相对较低,各期分别为124,499.06万元、74,727.83万元及179,376.42万元,各期公司扣除政府补助等非经常性损益后归属于母公司股东的净利润分别为27,327.59 万元、 -61,685.35万元及-52,209.54万元。

未来,公司若持续产生高额资本开支及研发投入,将导致折旧及研发费用相应增加。一旦公司的投入在短期内不能带来预期收益,或者宏观经济环境、行业周期及行业竞争态势等发生变化,公司可能面临业绩波动的风险。

知识产权的风险

截至2019年12月31日,登记在公司及其控股子公司名下的与生产经营相关的主要专利共8,122件,其中境内专利6,527 件, 包括发明专利5,965件;境外专利1,595 件,此外公司还拥有集成电路布图设计94件。虽然公司长期以来注重自主知识产权的研发,并建立了科学完善的知识产权保护体系,但不能排除公司的知识产权被盗用或不当使用,或发生知识产权纠纷的风险。

新型冠状病毒疫情影响正常生产经营的风险

招股书指出,为应对疫情,公司制定有效的疫情应急防控计划,实施各项防护措施,确保在抗击疫情的同时安全生产,本次疫情尚未对公司造成重大不利影响。

未来若疫情在全球 范围内无法得到及时有效地控制或者出现反复,公司仍可能面临供应中断的风险。此外,航班数量、货运时间、运费等因素也可能对公司的出口销售带来一定不利影响。

责编:Luffy Liu