usdt虚拟货币最新政策

2022年5月5日,上海市高级人民法院刊载了一篇《比特币是否具有财产属性?怎样执行返还交付?》的文章,在加密货币圈内引起了极为广泛的关注。转发不到24小时,在网络上展现超六十多万,留言评论千余条,点赞转发近千次。

文章的两个核心观点:一是比特币(虚拟货币)系网络虚拟财产,受我国法律的平等保护;二是普通公民购买比特币有损公共利益,违反我国禁止虚拟货币交易流通的金融政策,在无可供执行的比特币时,可协商折价赔偿。

原文观点鲜明、逻辑清晰、法律依据和案例参考充分,是一篇非常优秀的精品案例解读,为后续同类案件的审理,提供了非常重要的参考和借鉴!

拜读三遍,至今仍意犹未尽……

根据链通刑辩团队在加密货币法律上的研究和实务经验,也谈一谈理解感悟。

以比特币为代表的加密货币,在全球范围内,法律定性并不相同,有的地方定义为虚拟财产,有的地方定义为证券,也有的地方定义为法定货币……

纵观世界,认可其财产属性,是主流。

但一旦认定了财产属性,好像又比较麻烦。因为财产的所有权包括占有权、收益权、处分权和使用权,而处分权又包括转让、消费、出售、封存处理等权利。这就意味着,认可了比特币的财产权属性,就很难再否认所有权人对其转让、出售和交易的权利。

当然,在实践中遇到的麻烦,远不止这些!

2021年9月《关于进一步防范和处置虚拟货币交易炒作风险的通知》(以下简称“924通知”)发布实施后,虚拟货币交易炒作的暗流进入暴利时代!与地下钱庄、跨国(投资与进出口)公司、跨境网络赌博和电信诈骗交织在一起,不断侵蚀网络虚拟财产所有权人的财产权!甚至对外汇也产生了冲击和影响!

买卖过虚拟货币的,对虚拟货币“出入金”和“OTC承兑商”,一定不陌生。

最早的时候,这一角色是由虚拟货币交易所(平台)自己承担或扮演的。

2017年9月4日《关于防范代币发行融资风险的公告》发布实施后,以“工作室”和“网络(技术)公司”为主的“OTC商”,扛起了交易所出入金的功能。

以泰达币(USDT)为例,OTC商人在交易平台“摆摊”收售,每枚的差价基本在1分钱至2分钱……

可不能小瞧这一两分钱的差价,因为是固定收益(躺赚),2018年和2019年,众多工作室,日进斗金,百万的名表,拉风的豪车,不稳定的感情生活,看了让人眼花缭乱,二十万元一双的鞋子,也只穿几周而已。

到了2020年,比特币牛市启动,有些“坏人”也被虚拟货币的行情吸引,也来参与交易获利。不知道是不是这些人带来资金来有问题,还是别的什么原因,原本“风平浪静”的生活,开始出现波澜,炒币绑定的银行卡陆续出现银行风控、紧急支付和冻结等情况。

因为交易频繁和流水特别巨大,头部交易平台的OTC商人最先受到牵连,冻卡事件逐渐增多,后来在小交易所和头部交易平台搬砖套利的,也出现了类似的情况,甚至有人陆续被带走调查,37天、批捕、宣判……

春江水暖鸭先知,有人鸣金收兵,也有人迟迟不愿意离开棋局。

LUNA崩盘

一、虚拟货币交易的暗流

有人就此告别币圈,也有人从线上转到线下,也有人开始放眼世界。

第一批放眼看世界的,除了OTC商人,还有传统做换汇的。

传统的地下钱庄非法买卖外汇,主要两种:(1)以境内直接交易形式实施的倒买倒卖外汇;(2)以境内外“对敲”方进行的资金跨国(境)兑付的变相买卖外汇。

所谓“对敲”,是指换汇黄牛控制的资金在境内外实行单向循环,没有发生物理流动,通常以对账来实现“两地平衡”。

镇江市就办理了一起这样的案件,犯罪嫌疑人Z某(在逃)与林某、薛某、陈某、范某、庄某某等8人在境内外分工合作,通过“对敲”的方式转账至境外务工人员国内人民币账户,以低于官方汇率区间0.009-0.03价格向境外务工人员大量收取兰特(南非法定货币)并在境外转换成比特币后,通过境内虚拟货币交易平台出售,并将出售比特币所收人民币转账至境外务工人员国内人民币账户,借此逃避国家对银行外汇转入每人每年5万美元的限额监管,累计买卖兰特40多亿元,涉及人民币流水14亿余元。为确保有利可图,该团伙还研发了“爬虫”小程序,实时监测兰特兑人民币汇率的变化,再发送到相关交易群,作为团伙收购兰特的汇率参考……

原来炒U,一枚的利润在1分钱至2分钱,极端行情能到3分、4分。但在虚拟货币、承兑商、外汇和地下钱庄结合之后,“炒U利润”和“换汇散打手续费”“汇率差价、手续费”等交织在一起,利润空间翻了数十倍。

闷声发“财”,尝到甜口的这部分人,纷纷出海布局,组建团队,拉拢银行买办,联络某些有外币汇兑需求的跨国公司,主要包括:进出口公司、投资公司、外贸公司……

出身难免对一个人的成长和发展,产生潜移默化的影响,比如在眼界、思维方式、胆量和行为习惯等方面。最早涉足的,盯的是C端客户,比如留学生、海外务工人员、外贸商贩和虚拟币跨国搬砖套利者等,规模一般都不大,流水多数集中在十几亿至几十亿之间。

黄鹊威威,禽鸠亮亮。将之浮云,佐其树渊。言者无心,听者有意,于是鸠占鹊巢的故事来了。

故事的主人公范总,是某跨国公司高管,精通英语、俄语、法语和意大利语等多国语言,在2015年接触加密货币后辞职创业,发行的ICO项目在2017年被叫停后回归本业,但和原来的圈子也没有断了联系。因工作性质,范总经常往返不同国家和地区,加之2017年的加密资产出海潮,范总开始帮身边的亲戚朋友通过虚拟货币汇兑外币。最开始的时候,也仅限于朋友之间的帮忙,后来也加收了一点手续费。

在一次与U商结束合作后,范总觉得机会来了,逐渐将工作重心从外企腾挪到了“副业”。范总自认为自己是有“国际化视野”和“国际范”的,因此行事风格也与之前合作的U商不同,范总将目标客户群体定位在B端客户和高端客户,“换汇”的金额单笔都在几十万、几百万美元,流水金额简直不敢想象!范总踢掉了之前合作的U商们,搭建了网站,大摇大摆地的做起了“换汇”的生意,只要客户在平台下单,按照订单的金额、汇率和地址充值对应的USDT,平台就可以按照客户的要求向客户指定的大陆账户汇入人民币,范总如沐春风,额头寸草不生之地也再发新芽,步态也轻盈了许多……

链通刑辩团队在揭阳

二、虚拟货币交易的黑吃乱象

暗潮汹涌的堤坝上,人也慢慢多了起来,甚至有人动起了歪心思。

他们认为,根据“924政策”的规定,关于虚拟货币的一切都属于“非法金融活动”,既然是“非法的”,那么法律就是不保护的,无论如何“侵犯”,法律可能也不会管。

戏剧性的故事接踵而来:

(1)C端市场

在场外现货交易(即C端市场)中,有人以高差价、高返佣和茶水费等吸引卖家,在交易现场通过扫码和链接进行授权,盗取卖家的加密资产,进而用层层嵌套的连环授权地址骗取卖家加密资产,甚至有人设局套路(抢劫)卖家的加密资产,昨天是张三被坑200W虚拟货币,明天是李四被骗800W加密资产,后天是王五线下交易被抢百万现金……

(2)B端市场

B端客户踩的坑也不少,打了U,不仅钱没见着,而且对方也联系不上了;收款后,账户被冻的;中介坐地起价的;要钱没有,用山寨币偿还,撒泼耍赖的……

上述种种行为,无异于掩耳盗铃!

1、虚拟货币作为虚拟商品、民间金融资产的属性一直没有变,“924政策”并未否定比特币等虚拟货币的财产属性,而是规定违反公序良俗的虚拟货币交易行为,属于无效民事法律行为。

2、虽然目前我国未认可比特币等“虚拟货币”的货币属性,禁止其作为货币进行流通使用等金融活动,但并未否定其可以作为一般法律意义上的财产。比特币等虚拟货币具有价值性、稀缺性、可支配性等特点,具备了权利客体的特征,符合虚拟财产的构成要件,应当受到法律的平等保护。

3、在司法实践中,已经有北京、上海、杭州、浙江多地的司法判例,再次确认了比特币等虚拟货币的财产属性。

4、在国际上,萨尔瓦多已将比特币定为法定货币,日本、美国、新加坡、中国香港等正在探索构建加密资产监管框架。例如:日本金融厅在2017年3月《支付服务法案》中,承认比特币为合法的支付手段。

在司法实践中,对于虚拟货币财产属性予以刑事保护的司法案例也越来越多。2022年5月5日,北京法院审判信息网披露了一份刑事诉讼案件判决文书显示:2019年,凌某某通过手机“薅羊毛”,便在百度上搜索如何破解网络请求包和入侵计算机信息系统的教学。2020年10月,凌某某与同住的老乡,通过几个极为简单的抓包软件侵入某虚拟货币交易平台的系统,两人总计盗取泰达币62万个,以太币12687.9956个、比特币149.99627927个(价值5000万元)。凌某某将盗取的虚拟币的私钥放在一部金色苹果手机里面,存在其堂妹暂住地保险柜内,此外两人总计变现了约200万元人民币,用于购买宝马车等支出。2020年10月21日,公安机关将二人抓获归案。北京市朝阳区人民法院经审理认为被告人构成诈骗罪,判处有期徒刑12年,罚金20万元,剥夺政治权利2年。

凌某某的辩护人提出“虚拟货币不属于财产且涉案交易平台系境外违规平台,不应得到法律保护”的观点,未被法院采纳!由此可见,虚拟货币交易暗流中的“黑吃”行为,并不像有些人幻想的异想天开,而是属于涉嫌违法犯罪的行为!现在闹得欢,明天拉清单;出来混,迟早要还的!

新人培训和交流

三、对外汇的冲击和挑战

虚拟货币换汇和跨国搬砖套利,涉及利益相关方,广泛而多变,主要包括:地下钱庄、虚拟货币OTC商、跨国投资公司、外贸公司(尤其是奢侈品类)、进出口公司等,多采用对敲的方式实现内外账的平账,具体如下:

1、地下钱庄

实践中,选择地下钱庄汇兑的比较少,主要是地下钱庄鱼龙混杂,资金属性难以把控,非常容易被电信诈骗和网络赌博所利用,容易产生风险。

2、跨国公司或进出口公司

通过跨国公司或进出口公司进行对敲,一般分为两种,第一种是跨国经营(尤其是奢侈品类)类公司,在大陆业务赚取的人民币(利润),需要汇兑外币并汇给母公司,第二种是有国际业务(或投资)需要用外币支付境外的成本或投资。承兑方(操盘者)控制团队向境外出售虚拟货币获取外币,或用境外主体在头部交易所注册境外账号出售虚拟货币获得外币,然后将境外的外币支付给这类公司,这类公司在使用境内业务营收的人民币予在境内偿还,实现双方对本币和外币的各自需求。

3、投资公司

这类投资公司多为需要外汇额度、对资金跨国转移有迫切需求、在乎“私密性”的公司,而且基本上不开展具体业务,多为空壳公司,但掌握和调配的资金体量相对较大,来源也广泛而复杂,与承兑方一般是合作关系,即投资公司的境外关联公司收取承兑方支付的境外外币后,投资公司将境内的人民币支付给承兑方或承兑方指定的换汇客户。

4、通过虚构合同和交易(比如技术服务、咨询等)结汇

承兑方也会有一部分外币通过银行结汇入境,但结汇提供的相关服务合同多为虚构,但大额的入账和流水过于显眼,所以占据的比例非常小。

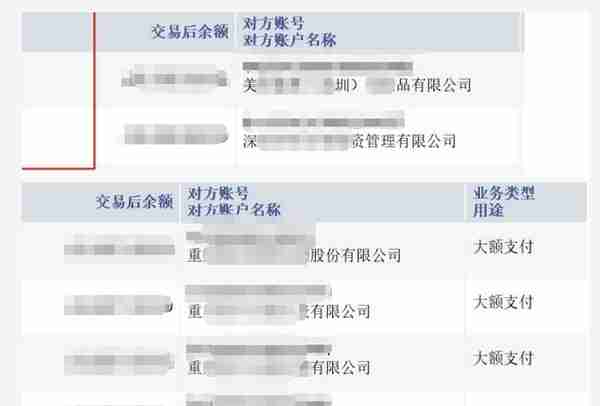

部分转账明细

虚拟货币在全球的自由流动和变现的便利性,改变了传统的“变相买卖外汇”的模式,对外汇的管理和秩序产生了新的冲击和挑战,上述承兑方和经营者已涉嫌违法或犯罪:

1、行政处罚

《中华人民共和国外汇管理条例》第45条规定,私自买卖外汇、变相买卖外汇、或者倒买倒卖外汇的或者介绍买卖外汇数额较大的,由外汇管理机关给予警告、没收违法所得,处违法金额30%以下的罚款;情节严重的处违法金额30%以上等值以下罚款;构成犯罪的,依法追究刑事责任。

2、非法经营罪

上述以外汇和人民币互换实现货币价值转换的行为,属于变相买卖外汇,情节严重的,应当以非法经营罪追究刑事责任。

《刑法》第二百二十五条规定,违反国家规定,有下列非法经营行为之一,扰乱市场秩序,情节严重的,处五年以下有期徒刑或者拘役,并处或者单处违法所得一倍以上五倍以下罚金;情节特别严重的,处五年以上有期徒刑,并处违法所得一倍以上五倍以下罚金或者没收财产:(一)未经许可经营法律、行政法规规定的专营、专卖物品或者其他限制买卖的物品的;(二)买卖进出口许可证、进出口原产地证明以及其他法律、行政法规规定的经营许可证或者批准文件的;(三)未经国家有关主管部门批准非法经营证券、期货、保险业务的,或者非法从事资金支付结算业务的;(四)其他严重扰乱市场秩序的非法经营行为。

《关于惩治骗购外汇、逃汇和非法买卖外汇犯罪的决定》第4条规定,在国家规定的交易场所以外非法买卖外汇,扰乱市场秩序,情节严重的以非法经营罪定罪处罚。

《关于办理非法从事资金支付结算业务、非法买卖外汇刑事案件适用法律若干问题的解释》规定,实施倒买倒卖外汇或者变相买卖外汇等非法买卖外汇行为,扰乱金融市场秩序,情节严重的,以非法经营罪定罪处罚。

3、(合同)诈骗罪

承兑商在非法换汇的过程中,往往利用自身优势,侵占、诈骗用户的虚拟货币。根据交易习惯,一般是境内人民币的需求方,先行支付等价的虚拟货币或外币,然后承兑商才会自行或指示境内的人民币提供方支付人民币。在这个时间差中,承兑商往往以各种借口拖延付款(比如时差、海外假日、银行问题和账户被冻结等);坐地起价,中途增加费用;甚至,有的直接侵占或诈骗,比如在前几次合作中热情周到服务,待后续大额交易的时候,直接将客户的虚拟货币据为己有,而后以各种借口推辞,甚至拉黑客户。

链通刑辩团队在菏泽办案

利用虚拟货币进行“对敲”,实现外汇兑换,是一种“变相买卖外汇”的行为。不法分子与境内外人员、企业、机构相勾结,利用虚拟货币交易,协助他人进行跨境汇款、转移资产,导致巨额资本外流,或原本应流入国内的外汇流失,社会危害性巨大,对我国外汇管理和金融秩序的潜在影响和冲击,不得不引起我们的高度重视!

(本文内容已作匿名处理,请勿对号入座)